في 2015/12/03

الراي الكويتية-

كشف تقرير أعده خبراء صندوق النقد الدولي أن «الحكومة الكويتية تخطط لإدخال إصلاحات تتعلق برفع الدعم عن البنزين بحلول نهاية هذا العام»، مشيراً إلى أن «رفع الدعم عن الكهرباء والمياه يتطلب تغييرات قانونية من المتوقع أن تعرضها الحكومة على مجلس الأمة بحلول نهاية عام 2015».

ورأى خبراء صندوق النقد الدولي في تقريرهم السنوي عن الكويت ضمن مشاورات الفقرة الرابعة من اتفاقية إنشاء الصندوق أن أي اقتراح لإصلاح الأجور في الكويت «ينبغي أن يراعي أموراً، منها ربط سقف الزيادات السنوية في الأجور بمعدل التضخم، واحتواء الزيادة في فاتورة الأجور».

وأكّد خبراء الصندوق على أهمية البدء بالجهود الرامية لزيادة الإيرادات غير النفطية في الدولة. وقدّروا أن فرض ضريبة دخل على صافي أرباح جميع الشركات العاملة في دولة الكويت وتبسيط هيكل الضرائب الحالي من المحتمل أن يزيد الإيرادات العامة لـدولة بنحو 500 إلى 800 مليون دينار كويتي (1.3 في المئة-2.1 في المئة من الناتج المحلي الإجمالي). كما أن تنفيذ ضريبة القيمة المضافة، والتي تُناقَش على مستوى دول المجلس، يمكن أن تساهم في زيادة الإيرادات العامة للدولة بنحو 1 في المئة إلى 2 في المئة من الناتج المحلي الإجمالي غير النفطي.

وأعد خبراء صندوق النقد الدولي بتاريخ 4 نوفمبر 2015 تقريراً بشأن المشاورات الدورية مع دولة الكويت لعام 2015 بموجب المادة الرابعة من اتفاقية إنشاء الصندوق، للعرض على المجلس التنفيذي للصندوق بتاريخ 25 نوفمبر 2015.

وفي ما يلي أبرز محتويات التقرير:

الإطار العام

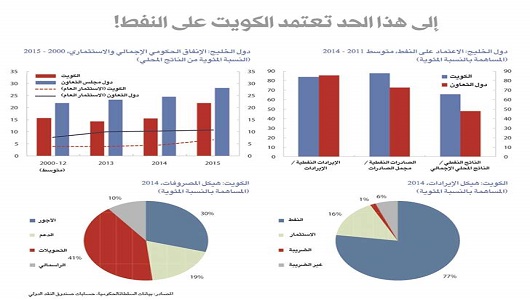

أشار التقرير إلى أن تراجع أسعار النفط في الأسواق العالمية أثّر سلباً على الموازين المالية الداخلية والخارجية لدولة الكويت، وترتّب عليه تباطؤ معدل النمو الاقتصادي خلال عامي 2014 و2015. وعلى الرغم من ذلك، فإن المصدّات المالية المرتفعة لدى دولة الكويت – تُقدّر بنحو 350 في المئة من الناتج المحلي الإجمالي في نهاية عام 2014 – ومساحة الاقتراض الواسعة مكّنا الحكومة من تصحيح أوضاع المالية العامة بيُسر والاستجابة لانخفاض أسعار النفط، والاستمرار في دعم النمو من خلال الإنفاق الاستثماري الكبير.

التطورات الاقتصادية

والمالية الراهنة

أشار التقرير إلى استمرار النمو الاقتصادي في دولة الكويت في عام 2014، وإن كان بمعدل أقل من العام السابق، ليعكس بعض التباطؤ في النشاط الاستثماري. وأشارت تقديرات التقرير إلى انخفاض معدل النمو في القطاعات غير النفطية ليصل إلى نحو 3.2 في المئة و3 في المئة في عامي 2014 و2015 على الترتيب مقابل 4.2 في المئة في عام 2013، عاكساً بذلك النشاط المعتدل في بعض القطاعات. من جهةٍ أخرى، أشار التقرير إلى أن تراجع حجم الإنتاج النفطي بنسبة 1.9 في المئة و1.4 في المئة في عامي 2014 و2015 على الترتيب، والذي يرجع في جانبٍ منه إلى وقف الإنتاج في أحد حقول المنطقة المحايدة منذ النصف الثاني من عام 2014، أدى إلى تراجع نمو الناتج المحلي الإجمالي الحقيقي.

وعلى صعيد القطاع المصرفي، أشار التقرير إلى أنه يخضع لرقابة مُحكَمة، كما أظهر القطاع مرونة على تحمل صدمة انخفاض أسعار النفط. وفي نهاية شهر يونيو 2015، بلغ معدل كفاية رأس المال للقطاع المصرفي 16.9 في المئة وفقاً لتعريف «بازل 3»، وبلغت نسبة القروض غير المنتظمة 2.8 في المئة من إجمالي محفظة القروض، وبلغت نسبة تغطية المخصصات للقروض غير المنتظمة في البنوك الكويتية 172 في المئة «على أساس مُجمع». وارتفعت معدلات العائد على الأصول وعلى حقوق المساهمين لتصل إلى نحو 1.1 في المئة و8.9 في المئة على الترتيب في عام 2014، مقارنةً بنحو 1 في المئة و7.4 في المئة في عام 2013، لتعكس انخفاض تكلفة المخصصات ونمو أرباح الشركات التابعة والفروع العاملة بالخارج. وتراجعت درجة انكشاف القطاع المصرفي على شركات الاستثمار إلى 2.8 في المئة من إجمالي الإقراض المصرفي، في ضوء التقليص المستمر لميزانيات شركات الاستثمار.

أدى انخفاض أسعار النفط إلى تراجع حاد في الأوضاع المالية الداخلية (الموازنة العامة) والخارجية (ميزان المدفوعات) في السنة المالية 14/ 2015. وتُشير البيانات الرسمية إلى أن الموازنة العامة سجلت عجزاً تصل نسبته إلى 4.4 في المئة من الناتج المحلي الإجمالي للسنة المالية 14/ 2015 (بعد تحويل ما نسبته 25 في المئة من إجمالي الإيرادات إلى صندوق احتياطي الأجيال القادمة، وباستبعاد دخل الاستثمار)، وذلك مقارنةً بفائض بلغت نسبته 11.7 في المئة من الناتج المحلي الإجمالي للسنة المالية 13/ 2014. ووفقاً لتبويب صندوق النقد الدولي، والذي لا يأخذ في الاعتبار التحويلات إلى صندوق احتياطي الأجيال القادمة بينما يتضمن تقديرات خبراء الصندوق لدخل الاستثمار، فإن الفائض في الموازنة العامة تراجع بحدة ليصل إلى 17.4 في المئة من الناتج المحلي الإجمالي للسنة المالية 14/ 2015، مقارنةً بما نسبته 34.8 في المئة للسنة المالية 13/ 2014. وقد رفعت الحكومة أسعار الديزل والكيروسين وخفضت دعم أسعار وقود الطائرات اعتباراً من شهر يناير 2015 وهو ما يمكن أن يُسهِم في توفير ما يعادل 0.3 في المئة من الناتج المحلي الإجمالي سنوياً.

التوقعات والمخاطر المرتبطة بالتطورات المالية الكلية

أشار التقرير إلى أن الاستثمار في مشروعات البنية التحتية من شأنه أن يدعم النمو في القطاعات غير النفطية في الأجل المتوسط. ومن المقدّر أن يبقى معدل النمو في القطاعات غير النفطية عند مستوى أقل بقليل خلال عامي 2015 و2016 مقارنةً بعام 2014، ثم يتجه بعد ذلك إلى الارتفاع ليصل إلى 4 في المئة في الأجل المتوسط، بفعل الأثر الناجم عن الاستثمارات الكبيرة في عام 2015. كما أشار إلى أن دورة الائتمان في الجهاز المصرفي بدولة الكويت تسير في إطار إسقاطات مسارها التاريخي، وهو الأمر الذي يُسهم في الحد من القلق بشأن إمكانية تصاعد المخاطر المالية جرّاء التوسع المفرط في الائتمان المصرفي. ويتوقع التقرير ارتفاع متوسط الإنتاج النفطي بنسبة 2 في المئة سنوياً في الأجل المتوسط، والذي يتوافق مع الاستثمارات الجديدة المُخطَّط لها وذلك لرفع الطاقة الإنتاجية من النفط الخام. وبصفةٍ عامة، فإنه من المتوقع أن يرتفع معدل النمو الحقيقي في الناتج المحلي الإجمالي من 0.3 في المئة في عام 2015 إلى نحو 2.8 في المئة في الأجل المتوسط، كما يُتوقع أن يرتفع متوسط معدل التضخم إلى نحو 3.4 في المئة في عام 2015، ليستقر عند هذا المستوى في الأجل المتوسط استناداً إلى الأثر المحدود لمعدلات التضخم العالمية.

• يُشارك خبراء الصندوق رأي السلطات أن سياسة ربط سعر صرف الدينار الكويتي بسلة من العملات تبقى سياسة ملائمة للاقتصاد الكويتي، كما أنها مستمرة في تقديم دعامة للاستقرار النقدي (Nominal Anchor)، وأشار التقرير إلى أن السلطات الكويتية تؤكد التزامها الكامل بنظام سعر الصرف الحالي. وفي شهر يوليو 2015، تراجع سعر صرف الدينار الكويتي مقابل الدولار الأميركي بنحو 6.8 في المئة «على أساس سنوي»، في حين ارتفع سعر الصرف الفعّال الاسمي (NEER) بنسبة 3.1 في المئة خلال الفترة ذاتها. ووفقاً لتقديرات خبراء الصندوق، فإن فجوة الحساب الجاري تبلغ 11 في المئة من الناتج المحلي الإجمالي في ظل السياسات الحالية. وعلى المدى الطويل، ومع زيادة التنويع الاقتصادي، يرى خبراء الصندوق أن منافع المرونة في سعر الصرف قد تزداد.

مناقشة السياسات

ضبط أوضاع المالية العامة• يتفق خبراء الصندوق مع السلطات الكويتية على أن التصحيح المالي التدريجي والمطرد ينبغي أن يبدأ دون تأخير. وأشار التقرير إلى امتلاك دولة الكويت لمصدات مالية مرتفعة ومساحة اقتراض واسعة تُمكّنها من تمويل عجز الموازنة العامة بيُسر. وينبغي أن تصاغ خطط التصحيح المالي على وجه السرعة من أجل المحافظة على كل من الثقة في الاقتصاد، والمصدات المالية، وتخفيض المخاطر المالية. ويُقدر خبراء الصندوق الحاجة إلى تصحيح في المالية العامة بمقدار يُعادل 4 في المئة من الناتج المحلي الإجمالي، لتتوافق تلك الميزانية مع متطلبات الإنصاف بين الأجيال، ومن المتوقّع أن تتسع الحاجة إلى التصحيح لتصل إلى نحو 11 في المئة من الناتج المحلي الإجمالي بحلول عام 2020، وهذا سيخلق فجوة في الحساب الجاري (Current Account Gap). ويُشير التقرير إلى أن التأخير في إصلاح المالية العامة سيؤدي إلى تفاقم وضع المالية العامة وسيتطلب تصحيحاً أكبر في المستقبل، خاصةً إذا انخفضت أسعار النفط بدرجة أكبر. فإذا انخفضت أسعار النفط على المدى الطويل بنحو 10 دولارات دون المستويات الحالية، فإن الفجوة في الحساب الجاري ترتفع إلى أكثر من 16 في المئة من الناتج المحلي الإجمالي بحلول عام 2020.

أكّد التقرير على أنه ينبغي على الحكومة الاستفادة من أسعار الطاقة العالمية المنخفضة حاليًا لتعزيز الجهود الرامية إلى إصلاح أسعار الطاقة، وأشار إلى أن التقليص التدريجي لدعومات الطاقة (يُقدّر بنحو 7.2 في المئة من الناتج المحلي الإجمالي في عام 2015)، مع شبكة للأمان الاجتماعي وتدابير التخفيف الأخرى واستراتيجية تواصل مصممة بشكلٍ جيد، من شأنه أن يولّد وفورات كبيرة للدولة.

تعزيز الاستقرار المالي

• أشار التقرير إلى أن بنك الكويت المركزي قد عزز تعليماته لحماية الاستقرار المالي. وتخضع البنوك العاملة في الكويت لتعليمات معيار كفاية رأس المال بازل (3)، بما في ذلك إطار تعليمات البنـوك المحلية ذات التأثيـر النظامي، ومعايير السيولة، ومعايير الرفع المالي. وتُطبق البنوك نسبة القروض إلى قيمة العقار منذ شهر نوفمبر 2013 على التمويل الممنوح للعملاء الأفراد بغرض شراء أو تطوير العقارات الواقعة في مناطق السكن الخاص، فضلاً عن معدل خدمة الدين إلى الدخل المعمول به.

أنشئوا لجنة للتحوط الكلي برئاسة البنك المركزي

أشارت بعثة صندوق النقد الدولي إلى إمكانية إجراء تحسينات رئيسية في سياسة التحوط الكلي، تشمل: 1) تحديد اختصاصات سياسة التحوط الكلي وتوزيع سلطاتها، 2) إنشاء لجنة رسمية للتنسيق بشأن الاستقرار المالي، برئاسة بنك الكويت المركزي، تتألف من جميع الهيئات التنظيمية في النظام المالي، بما في ذلك هيئة أســواق المال، والمشرف على قطاع التأميــــــن، ووزارة المالية، 3) ضمان آليات مناسبة للمساءلة، 4) وضع شرط قانوني لتبادل المعلومات.

وأشار تقرير خبراء صندوق النقد الدولي إلى أن استخدام أدوات التحوط الكلي (Macroprudential) يُساهم في تخفيف المخاطر المحتملة التي تشكلها الانكشافات المرتفعة للبنوك المحلية على قطاع العقار. كما أشار إلى بعض الضعف في النشاط العقاري وخصوصاً في قطاعي العقار التجاري والاستثماري، مع استقرار قطاع العقار السكني. ويخضع تمويل قطاع السكن الخاص لمعدل خدمة الدين إلى الدخل، وحدود قصوى للائتمان، فيما يخضع تمويل قطاعي السكن الاستثماري والتجاري لرقابة أقل، بينما يتم الإلغاء التدريجي لقواعد الضمانات العقارية التي تشجع هذا النوع من الإقراض. وأشار التقرير إلى أهمية زيادة اليقظة الإشرافية للانكشاف على قطاع العقار، كما يشجع السلطات لبناء مؤشرات لقطاع العقار.

رصد وثيق لقطاع الاستثمار

أكّد التقرير على أن شركات الاستثمار بحاجة إلى رصد وثيـق لأنشطتها، وتعزيز التعليمات الرقابية، وتشجيع المزيد من عمليات الاندماج لتعزيــز هذا القطاع. وأشار التقرير إلى أن وجود آليات رسمية لتنسيق السياسة التحوطية الكلية للرقابة على المؤسسات المالية غير البنكية يُساعد في تحديد المخاطر النظامية.

الميزانية من أعلى إلى أسفل

رحّب خبراء الصندوق بقرار الحكومة الانتقال في إعداد الموازنة من أعلى إلى أسفل (Top-Down Budgeting) بداية السنة المالية 16 /2017، وبوضع إطار زمني متوسط للموازنة العامة ابتداءً من السنة المالية 17 /2018. وتساهم هذه الإصلاحات، إلى جانب توفير مراقبة أفضل وانضباط في عمليات تخطيط وتنفيذ الموازنة، في تعزيز التخطيط للاستثمار الرأسمالي وتحديد الأولويات نحو القطاعات ذات النمو المرتفع. وأشار التقرير إلى تشكيل لجنة الإدارة المالية العامة برئاسة وزير المالية لتوجيه ومراقبة إصلاحات إدارة المالية العامة، كما اتُّخِذَ قرار بالتنفيذ الكامل لنظام معلومات لإدارة المالية الحكومية خلال السنة المالية 16 /2017.

لا غنى عن العمالة الوافدة

قال خبراء الصندوق ان التحليلات التجريبية التي أجروها أظهرت وجود تكامل بين العمالة الوافدة والعمالة الوطنية، حيث أكّد التقرير على أهمية التطبيق التدريجي لجهود وضع حد أقصى لنسب العمالة الوافدة. ويُشير التقرير إلى أن الاختلافات الرئيسية بين العمالة الوافدة والعمالة الوطنية تتمثّل في المهارات، وهياكل الأجور. وأشار إلى أن الاعتماد الكبير على العمالة الوافدة في دولة الكويت سيستمر وينبغي تقليص ذلك الاعتماد تدريجيًا بالتوازي مع النمو السكاني لعدد المواطنين وحجم القوى العاملة وتنمية المهارات.

وأشار التقرير إلى أن خلق الحوافز المناسبة للمواطنين لتولّي وظائف في القطاع الخاص أمر بالغ الأهمية. وتُشير توقعات الخبراء إلى أن النمو في عدد الداخلين الجدد إلى سوق العمل يرتفع كل عام نظرًا للتركيبة الديموغرافية وارتفاع معدلات المشاركة في قوة العمل. وتُشير التوقعات إلى أن أقل من ربع الداخلين الجدد سيجدون وظائف في القطاع الخاص، في حين ستواجه الحكومة مفاضلة بين الاستمرار في استيعاب الأعداد المتبقية من الداخلين الجدد لسوق العمل، وبالتالي السماح لفاتورة الأجور بمزيد من الارتفاع، أو السماح لنسب البطالة بين المواطنين بالارتفاع، ولمواجهة هذا التحدي، تحتاج هياكل سوق العمل الحالية لإطار ملائم من الحوافز، لخلق قوة عاملة محلية ماهرة، وتوظيف المواطنين في القطاع الخاص.

انكشافات مصرفية على العقار والأسهم

قال خبراء صندوق النقدي الدولي إنه «على الرغم من أن البنوك الكويتية مُعرَّضة – بشكلٍ مباشر أو غير مباشر -للانكشاف على مخاطر تحركات أسواق الأسهم وقطاع العقار، إلاّ أنها تتمتع بمصدات رأسمالية ومخصصات كبيرة لتحمل الصدمات».

وبين الخبراء أنه «نظرًا للترابط المُتبادل، فإن التغيرات المفاجِئة في أوضاع السوق قد تُبرِز مخاطرة على النظام المالي وعلى الاقتصاد الكلّي خلال فترات الضغط». وأضاف: «إن بنك الكويت المركزي يُولي اهتمامًا كبيرًا للإشراف والرقابة على وحدات الجهاز المصرفي، والعمل وبشكلٍ استباقي على تجنّب أي مخاطر من خلال استخدام الأدوات التحوطية الكلية. إضافةً إلى ذلك، فإن الاتجاه التصاعدي للتمويل بالجملة، وإن كان من مستوى متدن، والتنوع الجغرافي للأصول، يدعوان إلى تعزيز المتابعة للحد من مخاطر أثر الانتشار من دول المنطقة».

وأشارت نتائج اختبارات الضغط التي أجرتها بعثة صندوق النقد الدولي إلى استمرار مرونة القطاع المصرفي على تحمل الصدمات، بيد أن بعض البنوك كانت أكثر حساسية من البنوك الأخرى، وقد تحتاج إلى رفع رؤوس أموالها وذلك وفقًا للسيناريوهات الأكثر شدة. كما أشار التقرير إلى ضرورة تطوير الإطار العام للسياسة التحوطية الكلية، وتطوير نظام الإنذار المُبكّر وأدواته، وبما يُسهم بشكلٍ فعّال في تعزيز القدرة على التقييم المنهجي والحيلولة دون نشوء أزمات نظامية، خاصةً ضرورة التركيز على جمع مؤشرات القطاع العقاري، وذلك لرصد مخاطر سوق العقار.